Stratégies innovantes et perspectives 2024 : L’approche unique d’Auris Gestion

Dans un premier temps, pouvez-vous présenter brièvement Auris Gestion s’il vous plait ?

Auris Gestion est une société de gestion entrepreneuriale et indépendante créée en 2004.

Elle gère aujourd’hui 3,5 milliards d’euros et est notamment spécialisée dans l’accompagnement de partenaires CGP et Family Offices ainsi que dans celui des Institutionnels avec une gestion en architecture ouverte et une tarification maîtrisée.

Aux côtés d’une gamme de fonds resserrée et intelligible, Auris Gestion propose d’accompagner les CGP et Family Offices avec une offre de gestion de fonds sur mesure et de mandats (FID, FIC, comptes-titres, contrats d’assurance français) caractérisée par une richesse des instruments financiers (titres vifs, OPCVM/ETF, FIA, produits dérivés, produits structurés) et stratégies disponibles et par une tarification très compétitive.

Auris Gestion développe une relation de proximité avec ses clients afin de pouvoir leur proposer des solutions sur mesure à la fois en matière de gestion, de conseil et de reportings.

Votre gestion financière est éloignée des offres standardisées. Pouvez-vous expliquer cela à nos lecteurs ?

La société propose l’une des offres de gestion les plus riches du marché. Avec quatre poches d’investissement possibles, Auris Gestion dispose d’une très large palette : la poche directionnelle où on utilise des titres vifs, OPCVM en parts I ou clean shares, et ETF (trackers), la poche investie en produits structurés actions, celle investie en produits structurés de taux ou de crédit, et enfin, celle recourant à des fonds de recherche de performance absolue.

Aux côtés de ces quatre proches d’investissement, nous pouvons utiliser les produits dérivés (simples et complexes, grâce à nos agréments et selon les termes et conditions du prospectus de chaque fonds dédié). Ces produits dérivés sont une belle illustration de l’agilité que nous proposons aux CGP car ils permettent une réactivité incomparable à un coût très limité.

→ Fonds spécialisés approche 3D

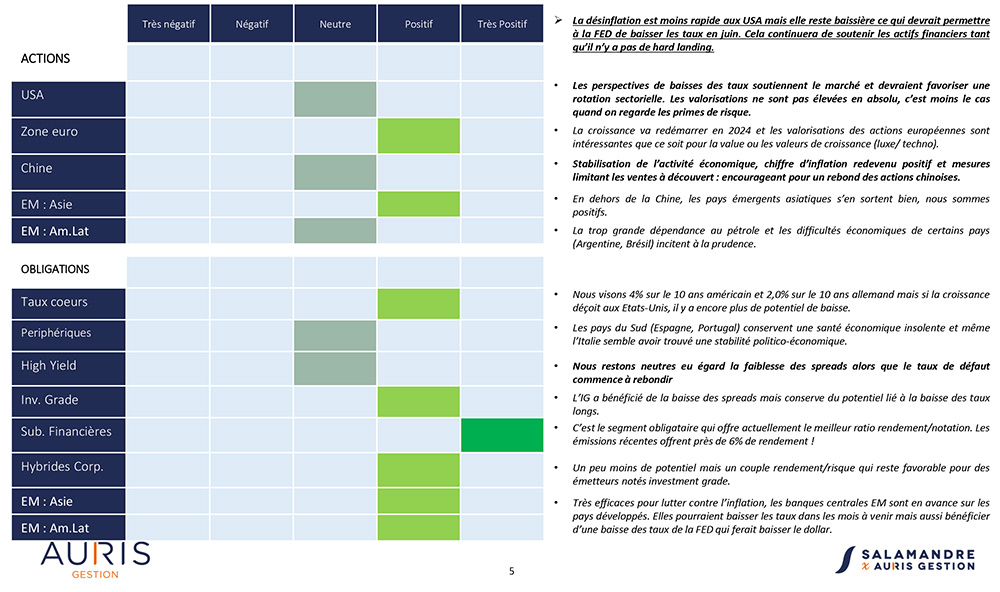

Au niveau investissement, que peut-on espérer pour l’année 2024. Quelles sont vos convictions ?

Que préconisez-vous aux investisseurs en termes de stratégie ?

Le mouvement de hausse des taux que nous connaissons depuis le début de l’année permet de maintenir des conditions attractives pour l’ensemble du segment obligataire Investment Grade en Europe. Les investisseurs les plus patrimoniaux bénéficient ainsi encore d’un contexte favorable pour se positionner sur cette classe d’actifs en achetant des fonds obligataires avec des durées moyennes de l’ordre de 4 à 5 ans, d’autant que la première baisse des taux se rapproche, les Banques Centrales tablant désormais sur le mois de juin 2024. Le segment du haut rendement, bien que davantage rémunérateur, nous semble moins bon marché et sera moins sensible aux baisses de taux.

Les investisseurs plus optimistes ne sont pas laissés pour compte. Les marchés sont certes « hauts », mais les entreprises n’ont jamais affiché des résultats aussi élevés, permettant aux valorisations en Europe de rester attractives. Et si l’intelligence artificielle a fait parler d’elle et a tiré la performance des marchés vers le haut, les autres secteurs, y compris aux États-Unis, n’ont pas connu le même succès malgré des publications de résultats satisfaisantes. Pour ces investisseurs dynamiques, il convient d’être sélectif dans leur allocation et d’ouvrir leur horizon à d’autres secteur que celui des entreprises technologiques, sans le délaisser totalement pour autant.

Pour finir, si vous ne deviez proposer qu’un seul fonds aux investisseurs, lequel serait-il et surtout pourquoi ?

Dans ce contexte où les actions continuent sur leur lancée de 2023, nous proposons aux investisseurs de se positionner sur le fonds Auris Gravity US Equity Fund représentant une brique pure dans une allocation d’actifs. Ce fonds déploie une stratégie de rotation sectorielle systématique macro sur les actions US listées qui composent l’indice S&P 500. S’appuyant sur un modèle quantitatif robuste, la stratégie consiste à identifier les trois secteurs les plus à même de bénéficier de l’environnement de marché. Depuis la création du fonds, ce dernier surperforme l’indice S&P 500 quelque soir l’environnement de marché.

Avec un rebalancement mensuel, Auris Gravity US Equity Fund arrive à capter de la performance selon une manière méthodique en 3 étapes. Tout d’abord, l’environnement de marché est analysé à partir d’indicateurs du cycle macroéconomique et des risques du marché. Ensuite, un modèle de valorisation cherche à déterminer l’excès de rendement attendu sur chaque secteur par rapport au marché. Enfin, la sélection des secteurs se fait à partir d’une méthode de notation.

Si vous souhaitez en savoir plus sur les différents fonds d’Auris Gestion, n’hésitez pas à nous contacter via le formulaire ci-dessous. Nous vous recontacterons dans les plus brefs délais !

Glossaire

Family Offices : Entité privée conçue pour gérer et superviser les actifs d’une ou plusieurs familles.

OPCVM : Fonds d’investissement spécialisé dans le placement en actions ou en obligations.

Clean shares : Les « clean share » ou « parts propres » se réfèrent à des fonds OPCVM intégrés dans les unités de compte de l’assurance vie, caractérisés par l’absence de rétrocessions de commissions à l’assureur et au distributeur.

ETF : Un ETF a pour objectif de refléter les variations de prix et de générer un rendement similaire (après déduction des frais associés) à celui d’un indice spécifique.

Soft landing : Le terme « soft landing » ou atterrissage en douceur désigne la situation où les autorités monétaires réussissent à ajuster le taux de croissance économique pour prévenir une surchauffe et une inflation excessive, tout en maintenant cette croissance à un niveau qui écarte le risque de récession.

Hard landing : Une économie est considérée comme connaissant un « hard landing » ou atterrissage brutal lorsqu’elle entre en récession suite aux tentatives des autorités de tempérer une surchauffe économique, telle que l’inflation.

Investment Grade : Les obligations de qualité investissement, aussi appelées « investment grade », sont celles émises par des emprunteurs classés entre AAA et BBB- par les agences de notation, suivant le barème de Standard & Poor’s.

Indice S&P 500 : Le S&P 500 est un indice boursier basé sur 500 grandes sociétés cotées sur les bourses aux États-Unis.