Combien faut-il épargner pour avoir une bonne retraite ?

Souvent comparée à une seconde jeunesse, la retraite est une étape importante de notre vie. Pourtant, aujourd’hui, nous nous demandons sans cesse si le système de retraite a encore un avenir devant lui.

En effet, l’âge légal du départ en retraite au taux maximum augmente progressivement (entre 62 et 67 ans pour les générations nées à compter de 1955). Par ailleurs, « de 2022 à 2032, la situation financière du système de retraite devrait se dégrader »1, comme le stipule le COR (Conseil d’orientation des Retraites). Mais, la population vieillit…

Nous ne pouvons donc plus prendre le risque de ne compter que sur ce système. Vous l’aurez donc compris, il est aujourd’hui primordial d’épargner/d’investir pour avoir une retraite décente et ne pas perdre en pouvoir d’achat.

Mais quelles sont les solutions et surtout combien faut-il épargner pour pouvoir profiter pleinement de sa retraite ?

Pourquoi faut-il préparer sa retraite ?

Nous ne savons malheureusement pas ce que nous réserve le système de retraite. De plus, les dépenses courantes (alimentation, eau, gaz, essence…) ne cessent d’augmenter. Il est de ce fait essentiel de se préparer à toute éventualité en se constituant un revenu complémentaire, de sorte à pouvoir profiter pleinement de la retraite. Sachez aussi que plus vous commencerez à épargner tôt et plus vous pourrez vivre votre retraite sereinement.

Les différents placements qui permettent d’épargner et d’investir pour la retraite

Il y a plusieurs manières d’épargner ou d’investir pour la retraite. En voici quelques-unes que nous préconisons pour nos clients.

| L’assurance-vie multisupport

L’assurance-vie est le placement préféré des Français, car il permet d’épargner/d’investir tout en protégeant le conjoint et les enfants. En plus de cela, l’assurance-vie multisupport permet de rendre votre capital plus attractif tout en garantissant une partie de l’épargne. Mais comment faire me direz-vous ? Tout simplement en combinant fonds euros (pour sécuriser votre épargne) et Unités de Compte2 (pour dynamiser votre épargne).

Vous souhaitez en savoir plus sur le sujet ? Jetez un œil à notre article dédié à ce sujet : « Alliez fonds euros et unités de compte pour un meilleur rendement ».

L’autre intérêt de l’assurance-vie est qu’avec le temps (et en fonction du seuil de primes versées), vous pouvez recevoir une fiscalité de plus en plus avantageuse.

Voici deux tableaux pour y voir plus clair :

✔ Fiscalité en cas de rachat

| Durée du contrat au moment du rachat | Taux de Prélèvement Forfaitaire non Libératoire | Prélèvements Sociaux |

| Entre 0 et 8 ans | 12.8 % | 17.2 % |

| Après 8 ans³ (en deçà d’un seuil de 150 000 € de primes versées⁴) | 7.5 % | 17.2 % |

| Après 8 ans³ (à compter d’un seuil de 150 000 € de primes versées) | 12.8 % | 17.2 % |

✔ Fiscalité en cas de décès du souscripteur

| Contrats souscrits avant le 20/11/91 | Contrats souscrits après le 20/11/91 | |

| Primes versées avant le 13/10/98 | Exonération totale (pas de taxation) | Avant 70 ans : exonération totale | Après 70 ans, imposition au-dessus du seuil de 30 500 € (art. 757 B CGI) |

| Primes versées après le 13/10/98 | Abattement de 152 500 €/bénéficiaire, taxation de 20 % jusqu’à 700 000 € et de 31,25 % au-delà de cette somme (art. 990 I CGI) | Avant 70 ans : abattement de 152 500 €/bénéficiaire, taxation de 20 % jusqu’à 700 000 € et de 31,25 % au-delà de cette somme (art. 990 I CGI) | Après 70 ans, abattement de 30 500 € réparti entre les bénéficiaires au prorata de leurs parts, tous contrats confondus (art. 757 B CGI) |

| La bourse

La bourse2, quant à elle, est un placement très intéressant, car les taux de rendements sont imbattables sur le long terme. Sachez aussi qu’avec le temps, le risque s’amoindrie. En effet, il y aura toujours des fluctuations en bourse, mais avec une stratégie de long terme, il est plus que probable que la hausse gagne 😊 !

Un conseil toutefois, en bourse, pensez constamment à diversifier, que ce soit sectoriellement ou géographiquement.

→ La bourse chute, que faire de mes placements ?

| Les placements immobiliers

Pour préparer votre retraite, vous pouvez également investir dans l’immobilier en direct2. C’est une valeur sûre, car la pierre est le seul placement qui permet de faire de l’argent sans avoir d’argent (grâce à l’effet de levier du crédit immobilier). De plus, l’État a mis en place plusieurs lois de défiscalisation pour inciter les contribuables à investir dans l’immobilier locatif (Loi Denormandie, loi Pinel, loi Malraux …). Une belle manière de combiner réduction d’impôt et développement d’un patrimoine 😊 !

Vous ne souhaitez pas vous embêter dans la gestion d’un bien immobilier ? Vous pouvez vous diriger vers des SCPI2 ou SCI2. Une société de gestion s’occupera de tout pour vous, en contrepartie de frais de gestion.

→ Investissement immobilier : quelle est la différence entre un OPCI, une SCI et une SCPI ?

| Le PERIN (Plan Épargne Retraite Individuel)

Ce plan épargne est dédié à la retraite et vous accompagne tout au long de votre carrière. Il comporte bien des avantages :

- Vous pouvez bénéficier d’une fiscalité très avantageuse, surtout si vous avez une TMI (Tranche Marginale d’Imposition) supérieure à 30 % ;

- Vous avez la possibilité de choisir les conditions de sortie de votre épargne (en rente viagère ou en capital) ;

- Comme pour un contrat d’assurance-vie, vous pouvez choisir le type de gestion que vous souhaitez pour votre PERIN (gestion libre, gestion pilotée…) ;

- …

Nos conseils pour préparer au mieux votre retraite

| Simulez le montant de votre future retraite

Pour estimer vos revenus complémentaires pour la retraite, vous devez avant tout connaître le montant de votre future pension de retraite. Pour cela, vous pouvez vous connecter au site www.info-retraite.fr ou au site www.assuranceretraite.fr

Si vous n’avez pas le temps de vous connecter à ses sites (ou pas l’envie pour le moment), voici un petit résumé :

Pour les personnes qui gagnent le SMIC, le montant de leur retraite variera entre 70 % et 75 % de leur dernier salaire. Pour les personnes gagnant beaucoup mieux leur vie, le montant sera plutôt aux alentours de 50 %.

Effectivement, il faut savoir que plus vous gagnez de l’argent et plus le pourcentage sera bas. Mais il est très rare d’avoir un taux inférieur à 45 %.

Il faudrait donc générer entre 25 % et 40 % de revenus complémentaires pour maintenir votre niveau de vie une fois arrivé en retraite.

25 % à 40 % de revenus complémentaires peut paraître compliqué à générer. Mais avec une bonne stratégie et un accompagnement sur-mesure, tout est possible. Et si vous êtes encore jeune, le temps fera des prouesses 😊 !

| Mettez en place une stratégie adaptée à vos besoins futurs

Il est ensuite intéressant de mettre en place une stratégie pour votre future retraite. En effet, cette dernière va vous permettre de vous fixer des objectifs en fonction de l’âge auquel vous souhaitez prendre votre retraite.

Elle va également vous aider à savoir combien vous devez épargner/investir pour bien vivre en retraite et ainsi ne pas perdre en pouvoir d’achat. Pour finir, elle vous aidera à choisir le ou les placements idéaux selon vos objectifs et selon votre profil investisseur.

En tant que Conseillers en Gestion de Patrimoine Indépendant (CGPI), nous pouvons vous aider à préparer votre retraite. N’hésitez surtout pas à nous contacter pour plus d’informations.

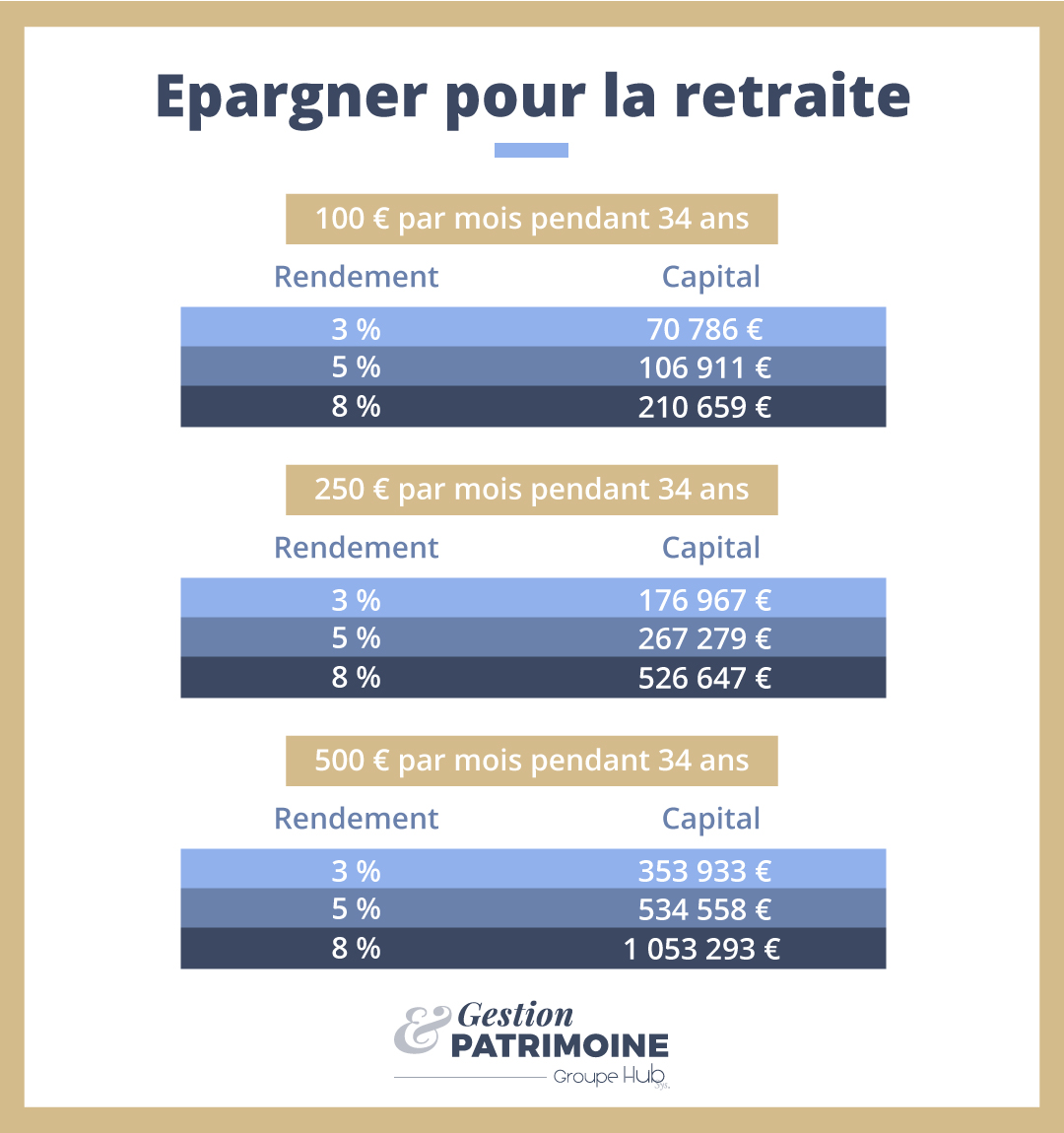

| Exemples de capital en fonction du taux de rendement et de l’investissement mensuel

Imaginons que vous ayez 30 ans et vous souhaitiez investir une même somme chaque mois jusqu’à l’âge moyen de la retraite : 64 ans.

Voici ci-dessous un aperçu de ce que vous pourrez accumuler en fonction de la somme mensuelle et du taux de rendement moyen espéré.

| Faites appel à un Conseiller en Gestion de Patrimoine Indépendant (CGPI)

Il y a tellement de placements différents qu’il est difficile de s’y retrouver. C’est pourquoi nos Conseillers en Gestion de Patrimoine Indépendants (CGPI), partout en France et au Luxembourg peuvent vous accompagner pour faire le bilan. En effet, ils vous aideront à trouver la meilleure stratégie possible en fonction de vos objectifs et de votre profil de risque. Par la même occasion, ils vous dirigeront vers les meilleurs placements pour votre future retraite.

Votre situation professionnelle et familiale peut évoluer au fil du temps. De plus, l’inflation et le prix des dépenses courantes changent sans cesse. Il est donc important de refaire un bilan régulièrement pour voir si vos placements actuels sont toujours en adéquation avec vos besoins futurs.

Sachez en tout cas que pour bien préparer votre retraite, il est judicieux de diversifier votre épargne et vos investissements. Cela maximisera vos chances d’obtenir de bons rendements et minimisera le risque de perte.

Vous l’aurez compris, répondre à la question « Combien faut-il épargner pour avoir une bonne retraite ? » est très subjective. Cela dépend de votre style de vie, de vos projets et de vos besoins.

(1) 9e édition du rapport annuel du Conseil d’Orientation des Retraites (COR) – publication le 15 septembre 2022

(2) Investir présente un risque de perte en capital

(3) Après 8 ans :

- Imposition des produits au taux de 7,5 % et 12,8 % au prorata des primes inférieures et supérieures à 150 000 € ;

- Après abattement annuel de 4 600 € pour les contribuables célibataires, veufs ou divorcés et 9 200 € pour les contribuables mariés ou « pacsés » soumis à imposition commune.

(4) Le seuil de 150 000 € s’apprécie en termes de primes versées (diminué le cas échéant de la part de capital comprise dans d’éventuels précédents rachats), au 31/12 de l’année précédant le rachat, tous contrats confondus (contrat de capitalisation + contrat d’assurance-vie) détenus par un même titulaire.